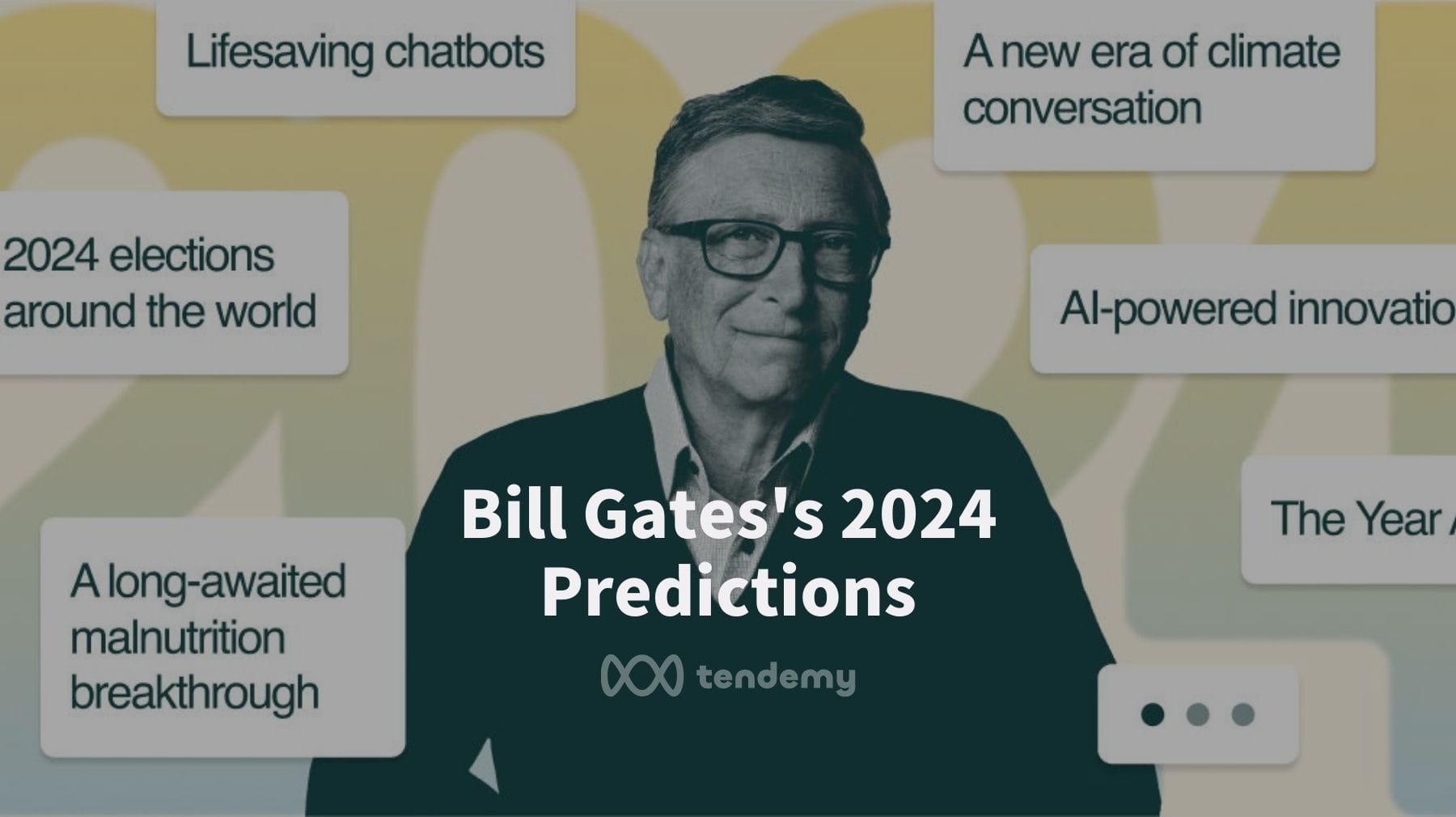

若台灣企業欲深化ESG投資,該如何著手?

當企業推動ESG時,必須轉變其思維模式。未來的焦點不應只在於分配,而應更強調增長,透過對其他利益相關者的投資,放大共享價值。

針對ESG投資的策略,從市場份額的角度來看,應該重視如何利用股東權益來影響企業行為,從而達到ESG投資的目標。

「許多企業仍在探問,為何要實踐ESG?一方面,我國已制定多項法律法規,鼓勵企業落實ESG。例如,ESG做得好的公司可以獲得更低的貸款成本,降低法律風險,並協助企業達成長期目標。另一方面,作為人才、技術和資源的匯聚點的公司,能更有效地解決日益增加的社會和環境問題。」

台灣企業和其他海外企業在ESG上有何差異?

我們的ESG觀念起步較晚,但發展速度迅速。例如,在半導體或科技產業鏈上上,我們站在世界前列 (如台積電)。近年來,國內也推出了多項法律法規,協助企業實踐ESG。

如銀行和保險業的綠色金融指引旨在協助這兩個行業發展綠色金融,並提出保險機構應評估那些在ESG方面表現不佳的公司的風險,如果風險過高,則應嚴格限制其授信和投資。換句話說,即使公司已獲得銀行貸款或購買了保險,如果其後續在ESG上的表現不佳,仍可能面臨懲罰。

國內企業的ESG實踐正經歷一個由上而下的強力推動過程。在此過程中,ESG表現優異的企業可以獲得政策支持,例如更低的貸款成本,從而幫助企業達成長期目標。

在台灣 - ESG到底是什麼?

雖然ESG已經被廣泛討論,但許多人對其基本概念仍不太熟悉。ESG即環境(Environmental)、社會(Social)和治理(Governance),代表企業在這三方面的表現。

若將企業視為一個龐大的關係網,這張網可以分為三部分:與股東的關係代表治理;與供應商等其他利益相關者的關係屬於社會;與環境的關係則涵蓋了環境。因此,ESG可以被視為企業在這三個方面的行為。

然而,現在我們更多地將ESG視為一種評估標準。從股東的角度來看,他們不僅關注財務指標,還從這三個維度來評估公司,這也反映了資本市場的資源配置功能。

評價模式的起源是什麼?

這個觀念並非新鮮事物。在「二戰」結束後,許多國家經歷了經濟的快速增長,但也伴隨著資源耗盡和環境污染等問題。隨後的數十年,人們開始更加專注於ESG的三大面向。

2004年,聯合國全球契約組織首次將ESG的觀念正式化。而真正使其受到關注的是在投資領域,特別是2006年聯合國提出的責任投資原則,強調將「環境、社會和治理」納入投資考量,這也是評估框架的進一步發展。

從企業角度看,其決策過程又是如何形成的?

在上世紀50年代,大部分的公司實踐ESG主要基於企業領導的個人善舉。但隨後,ESG逐漸成為企業決策的一部分。隨著全球化的趨勢,企業的ESG實踐進一步加強,並成為其策略的核心。從2010年開始,企業更加重視如何透過ESG創造共享價值。

為何企業需要重視共享價值的創建?

金融學者常將公司比作一個龐大的網絡,由眾多契約組成,這些契約涵蓋了公司與投資者、員工、消費者和供應商等的關係。

傳統的金融理論強調最大化股東價值。但問題在於,一些短視的管理者為了追求股東利益最大化,可能會壓榨其他利益相關者,提高價格,從而傷害消費者。

雖然這種方式短期內可以提高利潤,但長期來看,沒有人會願意為一家不重視他們的公司工作。因此,這種追求短期利益的思維是有害的。

如何優化ESG策略?

現今我們強調的是思維的轉變,不再僅僅專注於分配,而是要重視增長。企業可以透過投資於其他利益相關者來放大共享價值。

當企業真正關心和珍視其員工時,員工的創造力和效率都會大幅提升。而這種效率不僅有利於企業,也會反饋給投資者。即使分配方式保持不變,所有利益相關者都可以從中獲得更多的價值,這就是所謂的共享價值。

針對投資策略,企業在未來的ESG投資應如何進行?

可以參考印度的2%政策。印度在2013年對CSR社會責任的立法中,規定某些公司必須將2%的利潤投入ESG活動。雖然這是一個良好的初衷,但研究顯示其效果並不理想。主要問題在於,這2%的強制性投資降低了公司自主參與ESG的意願。

研究指出,當企業自主地參與ESG活動時,可以為其帶來市場上的競爭優勢。但印度的強制性政策扭曲了ESG在市場中的角色,導致自主性的ESG投資減少。因此,企業的ESG策略不應只是投資解決問題,而應與其業務策略結合。

對企業提出三大原則:首先是乘數效應,即每投入一元應產生超過一元的社會效益;其次是基於比較優勢的ESG投資;最後是考慮利益相關者的重要性,並確保為他們創造的價值能回饋給股東。

在ESG投資策略上,主要有三種策略:股東行動、負面篩選和ESG整合。

- 負面篩選是避免投資於ESG表現不佳的公司。

- ESG整合則是將環境、社會和治理問題明確地納入投資分析和決策中。

- 股東行動是利用股東的權利來影響企業行為,以達到ESG投資目標。

隨著時間的推移,負面篩選的重要性逐漸減少,而ESG整合和股東行動的重要性逐漸增加。值得注意的是,ESG投資不僅僅是用金錢來解決問題,而是要真正發揮投資者的影響力。

對於相關的機構投資者,他們有大量的機會與海外合作在ESG上,並為企業帶來真正的變革。

最後,不論是企業的ESG投資或是金融市場的ESG投資,核心問題仍然是誰來做決策、誰來執行,這也涉及到未來的人才培養問題。

Read more